美國人可不好種草

亞馬遜賣家似乎要接到TikTok潑天的流量富貴了。

8月8日,日活用戶超過15億的TikTok宣布與亞馬遜合作,用戶無需離開TikTok即可從亞馬遜購買商品。

這一幕,像極了周星馳在《食神》中的那句:「爭什麼?摻在一起做啦。」

電影《食神》

亞馬遜的口碑、TikTok的流量,讓一眾美區跨境賣家充滿期待。同時也疑惑,亞馬遜選品基因跟TikTok的秀場基因「八字能對上嗎」?

沒有直播基因,來硬的能行嗎?

亞馬遜版面直播比TikTok問世更早,卻沒有建構起自己的直播電商生態。

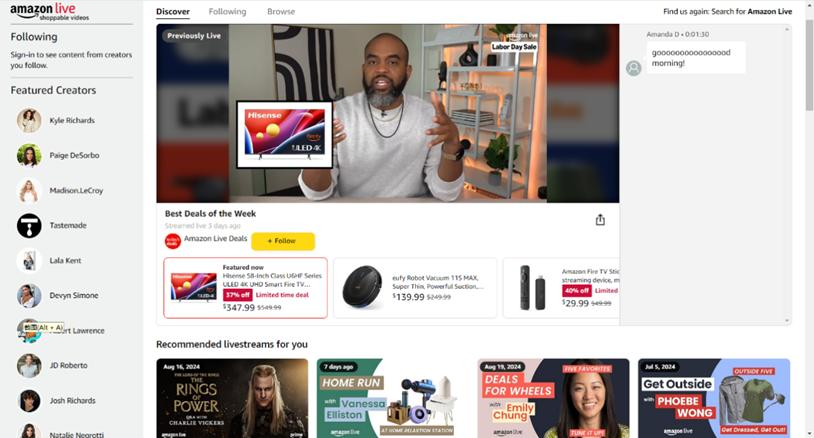

2016年3月,亞馬遜推出了專注於時尚美妝的Style Code Live直播秀,卻像是把電視購物搬到網路上。僅僅15個月後,這檔直播秀就被停播。 2019年,再次推出直播平台Amazon Live,提供亞馬遜自製和品牌商家的即時串流影音節目。 Amazon Live仍在經營,但既不活躍,轉換率也難言樂觀。騎鯨出海注意到,官方直播間最近一次直播也停留在“3天前”,而且橫版的直播介面並不適合移動端的觀看習慣。

在從事跨境電商營運與SEO 內容優化的賣家ZC看來:「作為搜尋和貨架電商,逛亞馬遜的人都是帶著目的來的。亞馬遜自己佈局直播,其實不太符合亞馬遜消費者的習慣。

Amazon Live主頁截圖

而這不是亞馬遜第一次在嘗試在社群媒體上無縫購物。去年11月,亞馬遜與Meta合作,用戶只需將自己的Facebook或Instagram帳號與亞馬遜帳號綁定,即可在Facebook或Instagram中的廣告直接購買商品。但亞馬遜也沒有掀起任何風浪,因為本質上就是在這兩個平台投流(就像微信的信息流裡也有淘寶的廣告)。

屢次碰壁後,亞馬遜和後輩TikTok聯手,不少跨境電商賣家都清楚個中原因——認為「亞馬遜顯然是遇到(流量)瓶頸了」。今年三到四月間,不少亞馬遜賣家反映自己的店鋪出現了流量下降,下降率在30%到50%不等,單量也下降了三分之一。有分析認為,演算法與平台政策的變化、入局的賣家增加以及Temu、SHEIN等平台的搶佔,都可能是亞馬遜流量下跌的原因。

根據剛發布的2024財年第二季財報顯示,銷售額年增10%至1,479.8億美元,但仍低於預期的1,485.6億美元。

在獲取流量遇阻的同時,亞馬遜也陷入與各大平台的價格戰。

亞馬遜財務長也印證了這一點:銷售額未達預期是因為更多消費者選擇更便宜的產品,從而導致平均售價下降。面對Temu、Shein的崛起,亞馬遜也終於學起中國平台的全託管、低價店正面硬剛。如今與TikTok的合作,頗有一些「打不過就加入」的味道。

同樣,TikTok也面對著GMV成長的壓力。外媒報道,今年初,TikTok Shop定下了將美區電商GMV規模擴大10倍、達到「175億美元」的目標。然而今年1到5月,TikTok Shop的美區GMV不到20億美元。以年初標準來看,今年前5個月僅完成了11%。而TikTok Shop的成長放緩也與美國政府的監管壓力不無關係,與本土平台亞馬遜的合作,緩和監管壓力的用意也很明顯。

亞馬遜可以透過TikTok獲得流量,而TikTok Shop可以透過亞馬遜增加長期立足美國的機率,兩方都看上了對方的那點家底。

TikTok紅人恐成亞馬遜賣家最大的“坑”

在美區賣家群中,有人已經開始為亞馬遜與TikTok Shop做兩手準備。

騎鯨出海注意到,在社交平台上,有亞馬遜賣家提到了自己將TikTok Shop作為自己的另一條分銷渠道,更有一些博主了分享了自己利用美國本土貨盤或分銷平台,在TikTok Shop上快速測品,再做產品的差異化開發再到亞馬遜上做深耕沉澱。

也就是說,賣家們最後還是希望將購買者引導到亞馬遜上經營的,TikTok單純只是個流量入口。 ZC認為:“TikTok Shop作為興趣電商雖然有巨大的流量,但亞馬遜的商品有更好的評價與物流服務,有更好的購物體驗。”

根據研究機構Earnest Analytics於今年5月發布的研究報告顯示,97%的美國TikTok Shop消費者也會在亞馬遜購物,對亞馬遜消費者來說,TikTok Shop更像是個種草的替代平台,而亞馬遜作為老牌電商平台,憑藉著多年來在美國消費者當中建立的信任,在美國市場依然有著難以撼動的地位。

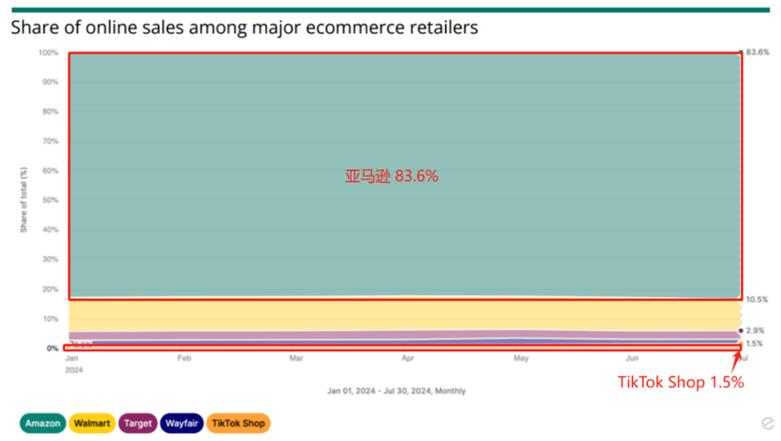

同樣由Earnest Analytics針對亞馬遜、沃爾瑪與TikTok Shop等五大電商平台在美國市場於今年7月(即年中大促)的調查報告來看,亞馬遜以83.6%的市佔率遙遙領先,比6月上升1.6個百分點,而TikTok Shop僅佔1.5%。

7月美國電商市佔率 資料來源:Earnest Analytics

而在各大平台的年終大促中,亞馬遜的Prime Day成為了近五分之一美國消費者的首選,平均每人消費了89美元,而同時,84%的亞馬遜用戶只參與亞馬遜的Prime Day大促。可見亞馬遜已經塑造了美國消費者的網購習慣,並且擁有了最高的使用者忠誠度。

美國7月大促中各平台消費者參與度 資料來源:Earnest Analytics

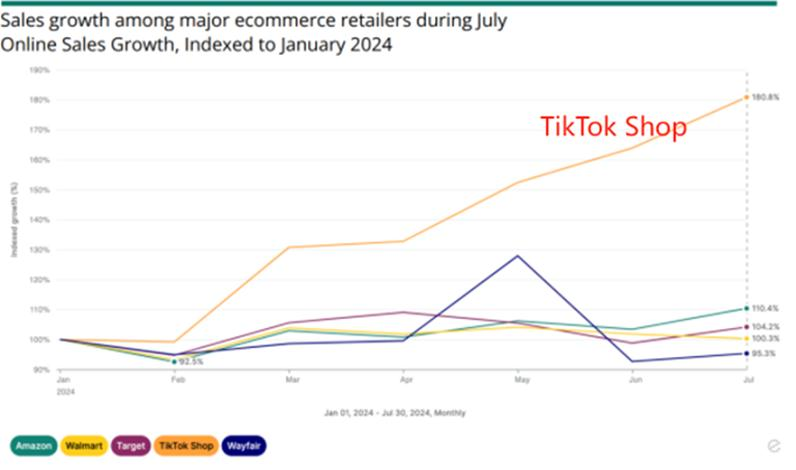

但從成長動能來看,TikTok在年終大促中的銷售額,對比今年1月成長率達到了80.8%,其增速堪稱一騎絕塵。而體量最大的亞馬遜成長僅10.4%。

美國7月大促中各平台銷售成長率 資料來源:Earnest Analytics

一邊是體量龐大的巨頭,一邊是流量飛漲的新秀,對於想要入局美國市場的電商賣家來說,兩頭押注自然是最穩當的選擇。

有賣家在社群平台表示,TikTok與亞馬遜的合作,其實給了非頭部、尤其中小型亞馬遜賣家一次更公平的競爭機會:由於亞馬遜是搜尋型的貨架電商,消費者在搜尋之後往往只會購買排在搜尋欄頂部的商品,因此賣家想要獲得搜尋推薦,就需要花巨大成本購買亞馬遜站內流量,而TikTok與亞馬遜合作之後,中小賣家可以憑藉自己的內容與大賣家競爭,只要內容品質高,就能得到TikTok的演算法推薦,從而獲得更高站外流量。有賣家建議,正如國內的淘天賣家都會有抖音帳號和旗艦店一樣,未來亞馬遜賣家也要創建TikTok帳號佈局自己的內容。同時做好站內的Listing,才會有機會獲得亞馬遜的廣告推廣。

不過,當習慣了貨架電商的亞馬遜賣家開始做TikTok內容,必然還有許多「坑」要面對。

ZC就向騎鯨出海透露:「TikTok賣家主要透過官方的平台和國外紅人內容合作。但是紅人的品質參差不齊,沒有完成約定數量的內容是常有的事,有的紅人拿到錢之後敷衍地發了一條影片或做了一場直播就算完成了,更有甚者拿到錢直接銷號走人。必不可少,否則自己經營內容需要付出很大的成本和精力,投入與產出不成正比。 。而美國尚處於內容電商早期階段,必然要繳交沒有短期回報的學費,賣家本身的承受能力和容忍週期,都需要仔細評估。

而且也有TikTok賣家認為,相比亞馬遜更成熟的供應鏈與產品,TikTok Shop的產品原本就在物流與評價上缺乏競爭力,如今又在同一個平台上,TikTok賣家只怕是越來越捲了。而對於亞馬遜賣家來說,如果亞馬遜只是複製了和Meta的合作的話,似乎賣家也很難從中真正地收穫站外流量的扶持。 ZC向騎鯨出海透露:“現在亞馬遜賣家可以在Facebook和Instagram投流買站外流量,但是也挺貴的,沒有多少賣家這麼做。”

如果不能真正把購物與內容深度打通,亞馬遜與TikTok的合作可能會重複在Meta上失敗的路。

仍未習慣TikTok購物的美國,種草太難

長期以來,廣告收入是TikTok營收的最大來源,但它決定衝電商。

在TikTok 2023年161億美元的營收中,高達80%來自廣告,為132億美元,預計2024年將成長至172億美元。而對電商的野心是:2024年擬將美國電商業務規模擴大10倍至174億美元。

根據Earnest Analytics發布的報告,目前TikTok Shop已吸引超過11%的美國家庭購物,截止2024年2月,TikTok Shop在社交電商領域的銷售總額佔比已超過68%,遠超Instagram Checkout、Facebook Shop和Flip App等其他平台,它們的商品銷售總額總和在市場中的佔比不足1%。同時,得益於年輕的使用者群體,超過27%的TikTok Shop消費者在首次購買後的短短5個月內再次在TikTok Shop消費。其用戶黏性,已經超過了Temu(20%)、Shein(10%)和Etsy(8%),對其他社交電商平台如Whatnot(22%)、Flip(3%)和Instagram Checkout(1%)也有巨大優勢。

不過,美國消費者對社群電商的接受度仍有待提升。根據超店有數發布的《2024上半年TikTok電商數據報告》,2024年上半年,TikTok電商在全球範圍內GMV最高的市場是泰國,達37.8億美元,其次才是29.6億美元的美國市場。顯然社群電商的模式在美國還有些水土不服,更多的美國用戶還是更習慣於亞馬遜這樣搜尋的貨架電商,而把TikTok當成一個純粹的社群平台。

另外,物流也阻礙了TikTok電商在美國擴張的腳步。目前,TikTok在美國透過與第三方物流公司合作,透過租賃倉庫的方式為賣家提供配送服務,尚未建立專用的物流配送網絡,這使得TikTok Shop賣家面臨著物流、履約以及售後等等難題。相較於亞馬遜多年來投入重金打造出的完善的物流倉儲體系,TikTok的物流效率顯然還有很大的提升空間。而TikTok Shop的主要使用者群體是年輕人,因此物流時效的重要性更是不言而喻。儘管TikTok已經在英國效仿亞馬遜FBA模式推出了FBT(Fulfilled by TikTok)物流服務,但由於去年美國對TikTok的一系列監管,這項服務在美國仍未能推出。

而從賣家的角度,由於物流系統的不完善,TikTok Shop物流成本也比較亞馬遜也沒有優勢。 2024年,TikTok更新其物流政策,收緊了補貼範圍和補貼力道。新規規範了運費補貼的店鋪範圍,要求賣家平均物流時長小於等於144小時,即訂單創建後6天內完成交付,且訂單丟失率小於1%,同時賣家的訂單完成數大於100且店舖註冊超過30天,對於新手賣家來說獲利空間進一步縮小。

因此,透過亞馬遜在TikTok上實現半閉環電商模式,在減少監管壓力的同時,TikTok也可能旨在藉此提高用戶的購物體驗。而半閉環電商業務也成為TikTok全球擴張的新模式:除了美國亞馬遜以及印尼Tokopedia,今年2月,TikTok Shop也在德國、法國、西班牙、義大利、加拿大、澳洲、日本和韓國八個國家開啟半閉環電商模式的內測。比起需要物流等重資產投入的全閉環電商模式,半閉環模式除了進入市場的速度更快之外,更能夠減少可能造成的監管壓力。 ZC也認為:“TikTok Shop的興趣種草可以引起更多衝動消費,但是電商方面還是不夠成熟,跳到亞馬遜這個物流和評價都更好的平台上,可以提高TikTok Shop的轉化率。”

而考慮到TikTok Shop與亞馬遜有高達97%的用戶重合度,TikTok也極有可能透過半閉環的模式先獲取更多用戶的好感與信任,等社交電商的興趣種草模式培養起美國用戶在TikTok下單的習慣後,最後實現全閉環電商。

TikTok與亞馬遜的這場“雙向奔赴”,對TikTok來說似乎是暫時性的,而難以構建起內容體系的亞馬遜似乎更需要藉力外部流量。不過,如果美國政府的監管遲遲未能鬆口,TikTok與亞馬遜可能會走的更遠。

寫在最後,無論怎麼合作,都是跨國人們的福利。而跨國廣告投放也是重中之重,國際虛擬信用卡,是您做投放的最好選擇。 牛牛平台就是一個專門提供開通國際虛擬信用卡的平台,有興趣的朋友可以加客服TG(@bullbull1999)諮詢了解。